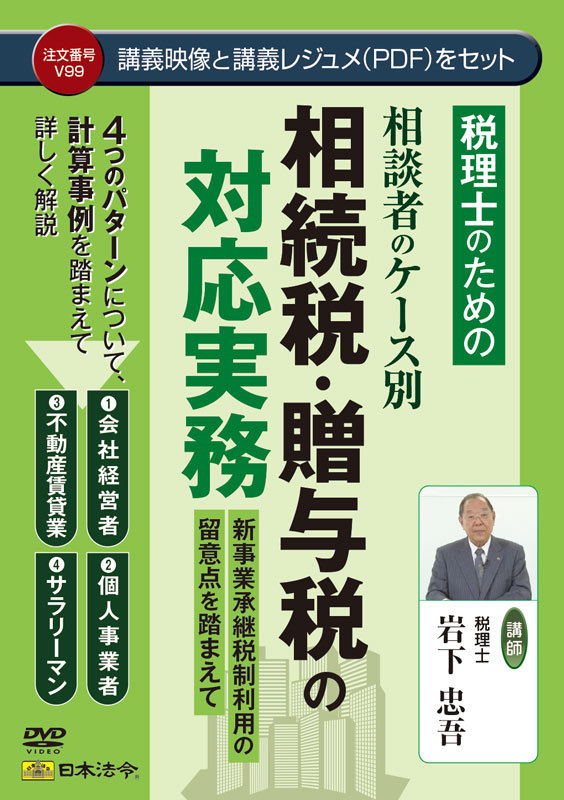

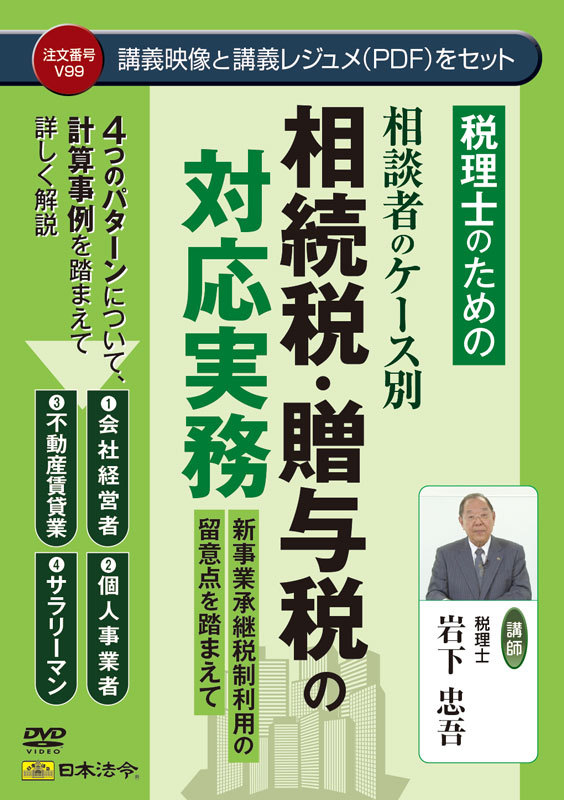

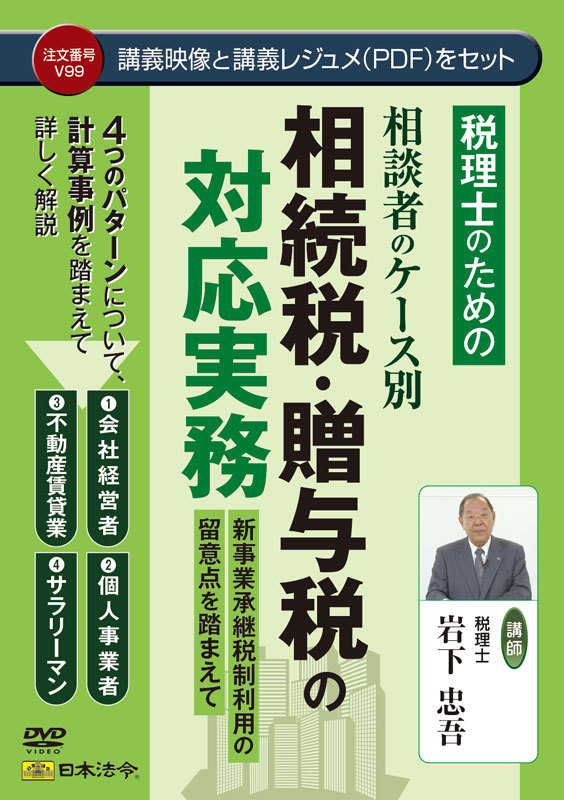

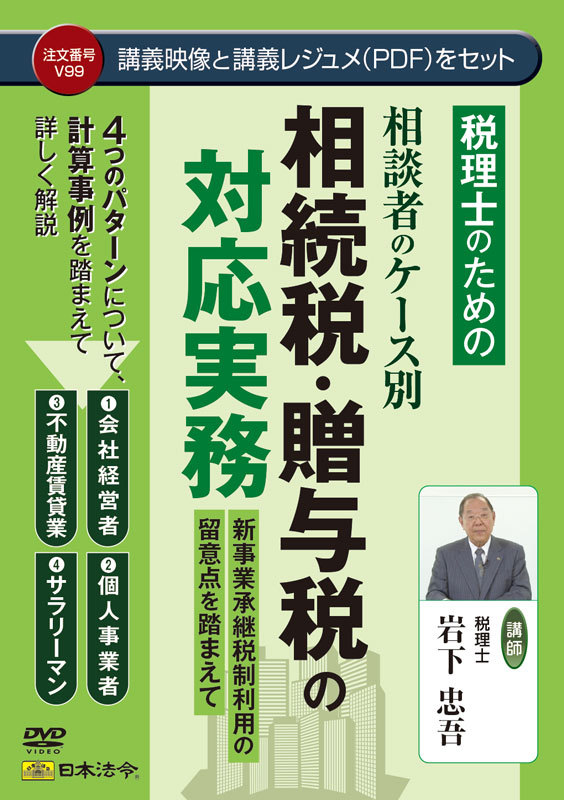

税理士のための相談者のケース別相続税・贈与税の対応実務

※収録してある講義テキスト(PDF)を印刷して、セミナー感覚でDVDを見ながら学習できます。

| タイトル | 税理士のための相談者のケース別相続税・贈与税の対応実務 |

| 講師名 | 税理士 岩下忠吾 |

| 収録時間 | 約170分 |

| 定価(税込) | 19,800円 |

![]()

4つのパターンについて、計算事例を踏まえて詳しく解説!

(1)会社経営者(2)個人事業者(3)不動産賃貸業(4)サラリーマン

平成25年の税制改正以降、相続税の申告件数及び税理士関与件数が急増しているとの資料が公表された。

しかし、全体的な件数は増えているものの一人の税理士が、年間を通して扱う件数は、まだまだ、少なく相談者(被相続人)のケース別に対応する必要がある。

そこで、本商品では、相続税・贈与税に対する近時の改正や基礎知識、そして、税理士としての対応を踏まえた上で、相続人のケース別(①会社経営者、②個人事業者、③不動産賃貸業、④サラリーマン)事例や計算例を交え、具体的に解説。

![]()

【主な内容】

Ⅰ 近時の相続税・贈与税の改正内容と影響

1 相続税

(1)基礎控除の引下げ

(2)税率の見直し/影響

2 贈与税

(1)暦年課税係る贈与税の税率の見直し

(2)相続時精算課税制度の見直し

Ⅱ 相続税・贈与税の相談の受け方・実務の対応,心構え

1 相談を受ける際に

2 税理士としての対応

3 相談者へ相続税・贈与税のあらましを説明

(1)相続税のあらまし

(2)贈与税のあらまし

4 相談者の個別事情を確認する

Ⅲ 相談者のケース別対応

1 会社経営者

(1) 株式評価

(2) 生前における株式移転の方法

(3) 事例検討

①小規模宅地等の特例適用前の相続税の計算

②小規模宅地等の特例適用後の相続税の計算

③小規模宅地等の特例適用の有無による比較

④非上場株式等の贈与

⑤相続開始時に納税猶予を選択した場合

一般措置・特例措置のおける納税猶予額の計算

2 個人事業者

(1) 事例検討

①小規模宅地等の特例適用前の相続税の計算

②小規模宅地等の特例適用後の相続税の計算

(2) 事前対応

3 不動産賃貸業

事例検討

4 サラリーマン

事例検討分

![]()

『ビジネスガイド』 『SR』『社労士Ⅴ』『SJS(社労士情報・税理士情報サイト)』 会員の方は上記メールによるご注文をお願いいたします。日本法令ショッピングサイトでのご注文では会員割引が適用されません。

社労士情報サイト(SJS)会員の方専用

好評発売中